Dividendenstrategie und Quellensteuer – Nestle und Shell B – Maxi 1

13. November 2021 | Maxifolio | Keine Kommentare

Herr Maxi war der Auslöser. Ohne ihn wären Herr Midi und Herr Mini wohl nie an die Börse gegangen. Und die beiden konnten so manchen Fehler vermeiden – weil Herr Maxi ihn für sie vorab gemacht hat. Aber nicht alles war Herr Maxi gemacht hat waren Fehler. Auch gleich zu Beginn sollte er ein glückliches Händchen beweisen. Zumindest zu 50%. Bei den anderen 50% schlug die Quellensteuer erbarmungslos zu.

Jedenfalls galt es etwa EUR 3.000,- an Erspartem zu investieren. Das Sparpuch gibt nichts her, das Girokonto noch viel weniger. Klar, er könnte das Geld in eine Sondertilgung seines laufenden Immobilienkredits stecken. Für risikoaverse Menschen definitiv auch nicht die schlechteste Idee. Aber mit einer Fixzinsvereinbarung in einem absoluten Niedrigzins-Umfeld sollte sich doch an der Börse mehr erwirtschaften lassen als die Tilgung an Zinsen einspart. So dachte jedenfalls Herr Maxi. Ob das mittel- und langfristig auch gelingt werden wir hier verfolgen…

Der erste Zugang

Welche exakten Kriterien Herr Maxi bei der Auswahl seiner allerersten Dividendeninvesititon angewandt hat lässt sich rückblickend nicht mehr mit 100%iger Sicherheit ermitteln. Mit ziemlicher Sicherheit war es eine Mischung aus „Ich kenne dieses Unternehmen beim Namen“, „Ich habe eine Vorstellung davon was dieses Unternehmen macht“ und „Die Zahlen aber eine ordentliche Dividende“.

Punkt 1 ist sicher kein schlechter Ansatz, wird sich aber für die Zukunft wohl kaum halten können und ist ingesamt nicht allzu relevant. Punkt 2 ist ein Ansatz der lose an die Strategie der absoluten Legende Warren Buffet angelehnt ist, nach welcher Anleger nur in solch „simple“ Unternehmen investieren sollten, deren Geschäft sie verstehen. Dieser Leitsatz hat ihn zu einem der reichsten Menschen der Gegenwart gemacht, gleichzeitig hat er ihn viele, viele Milliarden gekostet. 1997 in Microsoft zu investieren hätte sich defintiv ausgezahlt. Der 3. Punkt ist sicher der Gefährlichste. Dividendenrendite allein, sagt absolut gar nichts aus – im Gegenteil eine zu hohe Rendite kann auch ein deutliches Warnsignal sein. Eine Lerneinheit die Herr Maxi defintiv noch gemacht hat… Bei diesen beiden Titel jedoch an sich kein Problem.

Die ersten Titel

Das Engagement in Dividendentitel begann also am 04.03.2021 um exakt 19:50 mit dem Kauf von 100 Stück Aktien vom Typ Royal Dutch Shell B (WKN: A0ER6S) zum Einstiegskurs von EUR 16,80 zzgl. EUR 8,41 an Gebühren. Gefolgt von 15 Stück Nestle (WKN: 883723) am 05.03.2021 um 10:52 zum Einstiegskurs von EUR 89,– zzgl. EUR 6,75 an Gebühren. Dass der Nestle-Aktien eigentlich nur Bezugsrechte waren und keine eigentlichen Anteile, ignorieren wir hier stillschweigend. Auswirkungen hatte es letztendlich keine. Was folgte war eine sehr positive Kursentwicklung der beiden Titel und ein entspanntes Grinsen bei Herrn Maxi.

Die erste Dividende

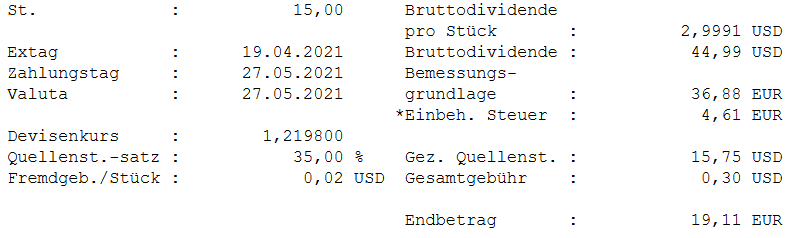

Der Ex-Tag am 19.04.2021 verstrich und somit war bald klar – die erste Dividende würde folgen. Am 27.05.2021 war es dann endlich soweit. Die erste Dividende langte ein. Ein Moment der Freude wenn plötzlich am Cashkonto mehr vorhanden ist als zuvor. Kurz darauf wird das Dokument zur Gutschrift begutachtet.

Quasi USD 3,- pro Stück Bruttodividende, insgesamt fast USD 45,-. Liest sich doch perfekt für den Einstieg in das Vorhaben. Umgerechnet mit dem Wechselkurs ergeben sich stolze EUR 36,88. Doch was heißt „Einbeh. Steuer: 4,61 EUR“ und „Gez. Quellenst.: 15,75 USD“??? Herr Maxi ist im ersten Moment ratlos. Dass Dividendenerträge in Österreich mit einer 27,5%igen Abgeltungssteuer belegt werden wusste er. Doch die genannten Beträge haben mit 27,5% genau nichts gemein.

Die erste Quellensteuer

- Die Quellensteuer im allgemeinen werden wir hier sicher früher oder später ausführlich diskutieren.

Das Internet wird angeworfen und bald kommt heraus, das im Ausland Dividenden mit einer Quellensteuer besteuert werden. Diese pendelt wohl zwischen 0% und 35% je nach Land. Mit einem Schweizer Unternehmen und 35% Schweizer Quellensteuer also sogleich den Jackpot gezogen. Somit behält sich der Schweizer Fiskus also gleich USD 15,75 oder EUR 12,91 an Quellensteuer ein. Somit sollte doch die Steuerschuld getilgt sein. Denkste. Der österreichische Staat erkennt bloß 15% an ausländischer Steuerlast an und somit fehlen noch 12,5% für die Kapitalertragsteuer. Also weitere EUR 4,61 weg.

Und am Ende bleiben von den stolzen EUR 36,88 mickrige EUR 19,11 übrig. Und damit nicht genug: bei Dividendenausschüttungen über EUR 15,- behält sich flatex eine Gebühr von EUR 5,90 ein. Somit landen letztendlich EUR 13,21 von ehemals EUR 36,63 Dividende am Konto.

Wenn das so ist, wird das Projekt demnächst wieder beendet.

Die zweite Dividende und die zweite Quellensteuer

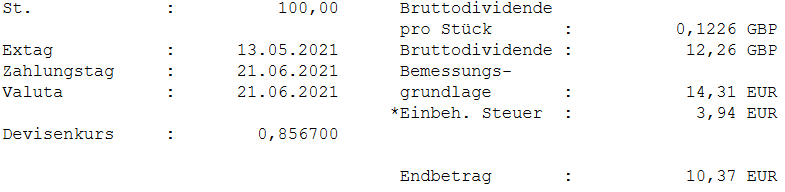

Etwas undramatischer verlief der Bezug der ersten Dividende von Royal Dutch Shell B.

100 Stück Aktien und GBP 0,1226 pro Stück ergeben zum damaligen Wechselkurs eine Bemessungsgrundlage von EUR 14,31. Davon werden EUR 3,94 an Steuer einbehalten und somit landen am Ende EUR 10,37 am Konto. Tatsächlich nur 27,5% an Steuern bezahlt. Und glücklicherweise knapp unter der flatex Grenze für Dividendenausschüttungen geblieben.

So macht die ganze Sache schon viel mehr Spaß. 🙂

Das Ende

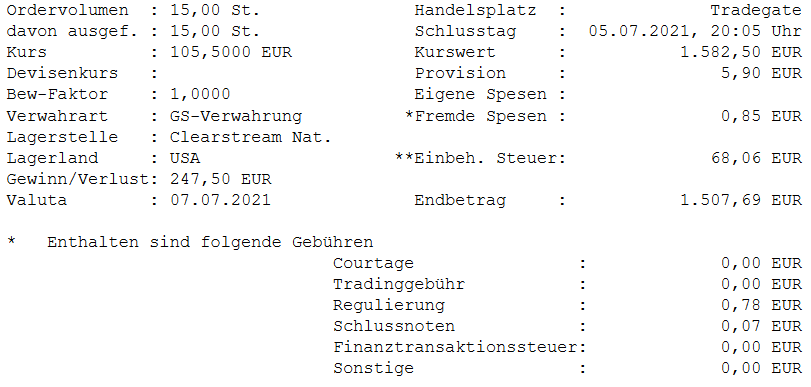

Somit war klar, dass unter diesen Umständen eine Nestle Aktie nicht im Portfolio bleiben kann.

Nach 122 Tagen Haltedauer durfte Nestle gehen. Und das mit einem guten und versöhnlichen Ergebnis. Aus Einstiegskosten von EUR 1.341,75 wurde ein stattlicher Endbetrag von EUR 1.507,69 oder ein Gewinn von immerhin EUR 165,94. Das ergibt einen internen Zinsfuß von immerhin 41,74%.

Somit nimmt die kurze Beziehung zu Nestle ein versöhnliches Ende…