Midi backt zwar kleinere Fische als Maxi, aber auch er will zu Jahresanfang kurz innehalten und einen Rückblick 2021 machen.

Der Einstieg

Zuerst der holprige Start. Gute ETFs ausgewählt. Kosten nicht berücksichtigt. Dann der Wechsel auf günstigere Produkte. Dann wird gleich eines davon eingestellt. Entsprechend fragmentiert ist das Portfolio im Vergleich zur kleinen Größe. Doch das wird sich im weiteren Verlauf auswachsen. Und mit dem Zukauf der ersten Dividendenaktienposition im Dezember hat sich das Bild nochmals komplett geändert.

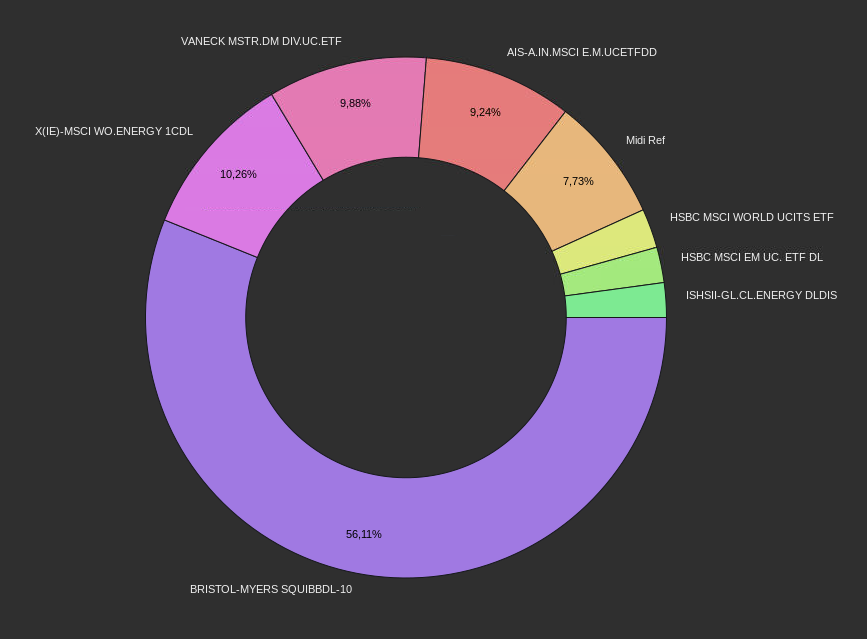

Der erste „Großkauf“ mit rund EUR 600,- macht Bristol-Mayers Squibb zur größten Position im Midiofolio mit gut 56%. Dahinter die 3 aktuell besparten ETFs Xtrackers MSCI World Energy, Vaneck Developed Market Dividend Leaders und Amundi MSCI Emerging Markets mit 9-10%. Das Cash-Konto ist zum Monatsende immer relativ groß, da die Einzahlung für die Sparpläne schon stattgefunden hat. Die restlichen 3 ETFs sind genannte Fehlkäufe. Ein Verkauf ist im Vergleich zu den Kosten hier auch wenig sinnvoll. Kommt Zeit, kommt Rat.

Der Rückblick 2021 – Die Performance

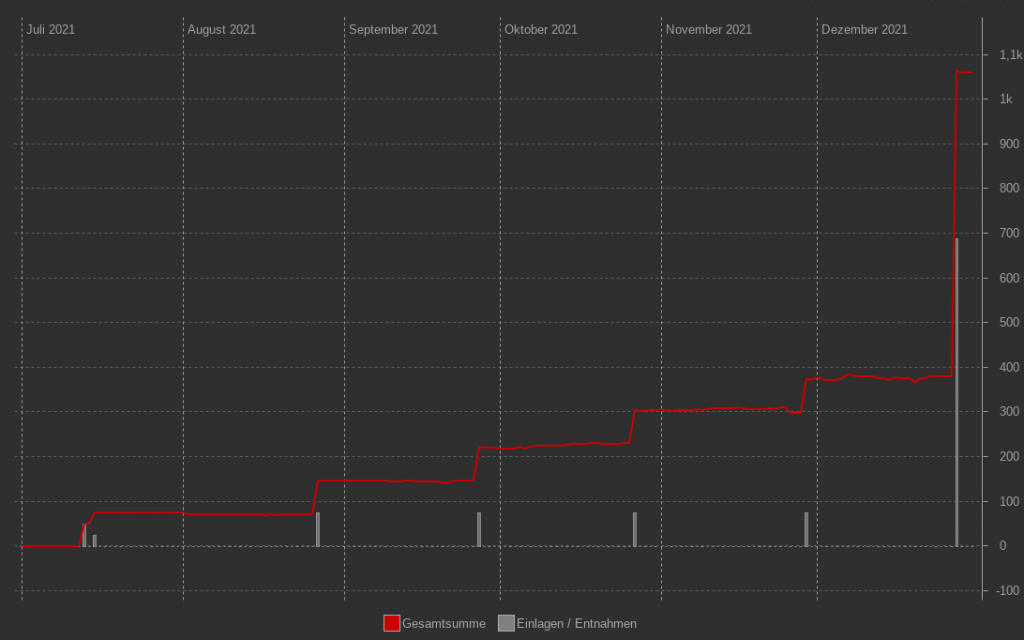

Ein Blick auf die grafische Vermögensaufstellung zeigt bereits, dass hier außerhalb der Einzahlungen vermögensmäßig leider nicht allzuviel passiert ist.

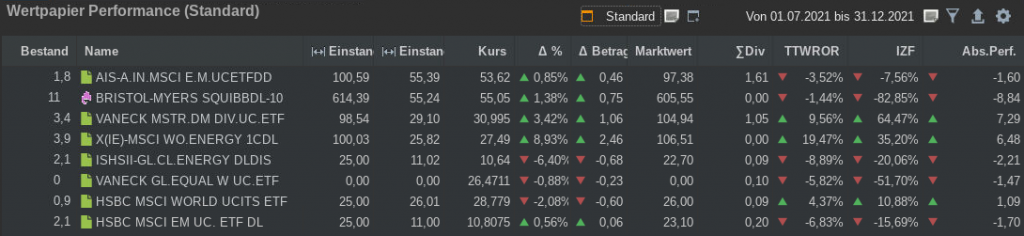

Der Eindruck bestätigt sich leider auch beim Blick auf die nackten Zahlen.

Sowohl TTWROR, als auch IZF sind negativ und die Gesamtvermögensänderung EUR -0,98. Ohne die unnötigen EUR 4,50 an Gebühren wäre das Ergebnis zumindest leicht positiv. Ins Gewicht fallen hier allerdings auch die Anschaffungskosten für BMY zum Jahresende, wo im Gegenzug noch keine Kurssteigerungen oder gar Dividenden erzielt werden konnten.

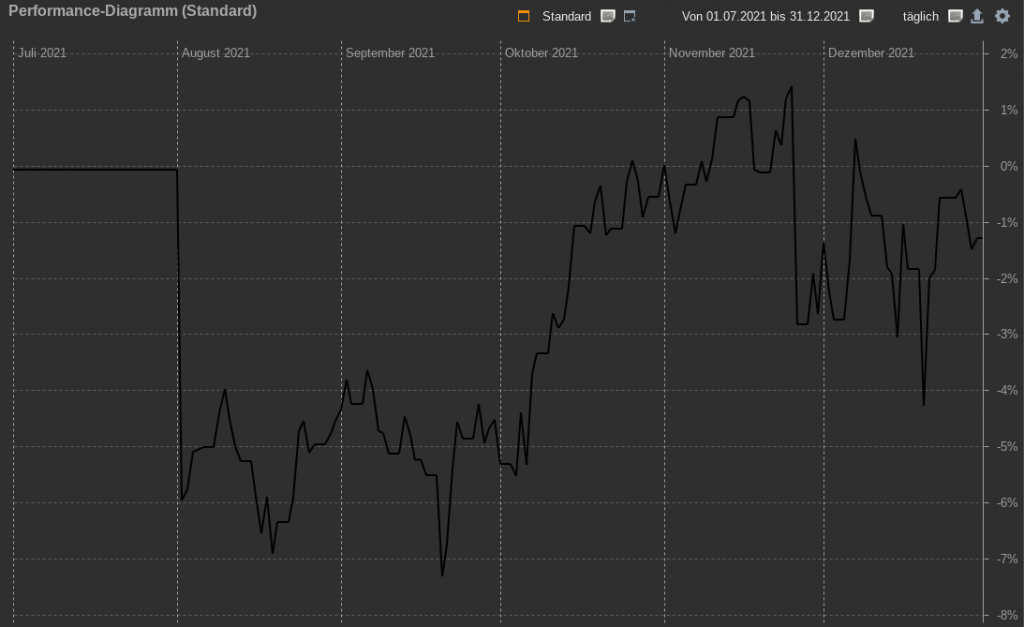

In der Performance-Grafik sieht man sehr schön, wie sehr die Transaktionsgebühren für die erste Sparplanausführung auf die Performance gedrückt haben. Erst gegen Ende Oktober konnte dieses Minus ausgeglichen werden. Im November noch der kurze globale Rücksetzer und im Dezember drückt der Aktienkauf auf die Gesamtperformance. Schuld am schwachen Ergebnis sind also weniger die Kurserfolge mit immerhin EUR 8,88, als vielmehr die Gebühren mit EUR -11,25.

In der Einzelbetrachtung sind der Industrieländer-ETF und der Energie-ETF die beiden Top-Performer. BMY samt Gebühren ist der negative Gegenpart. Wie gesagt, lässt hier der späte Kauf das Gesamtbild wohl schlechter wirken als es ist.

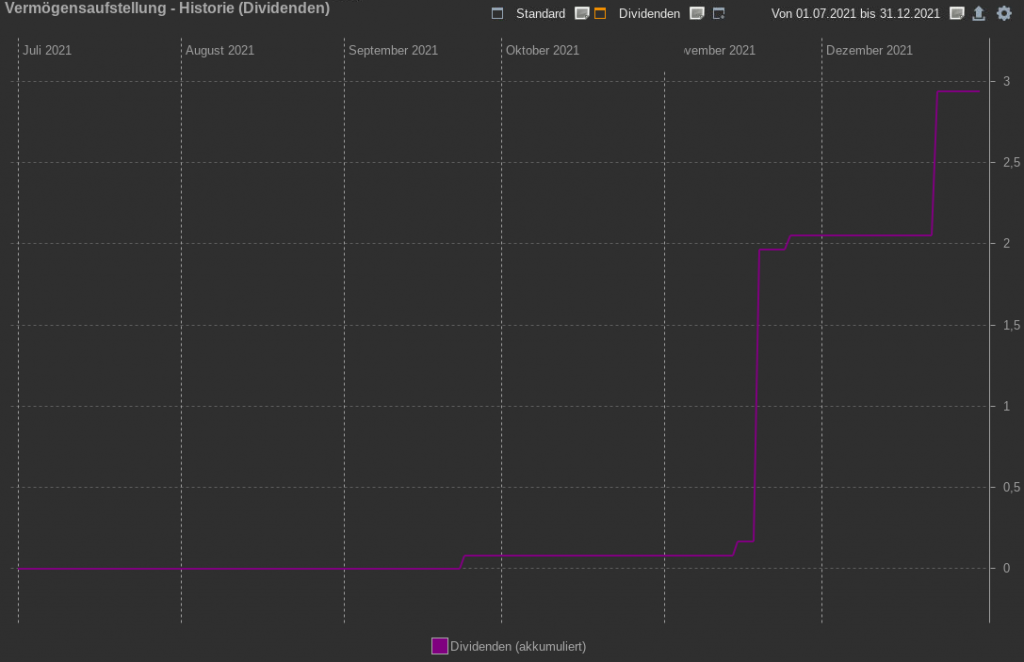

Dividenden 2021

Viele Positionen sind es (noch) nicht. Lange gehalten wurden sie (noch) nicht. Entsprechend gering fallen die Dividenden für 2021 aus. In Summe nicht einmal EUR 3,-. Dieser Betrag sollte sich aber 2022 mehr als deutlich steigern. Alleine BMY wird voraussichtlich über EUR 21,- beisteuern. Zusammen mit den stetig wachsenden ETF-Positionen wird hier eine Ver-10-Fachung sicher kein Problem sein.

Und so wird auch Midi ganz, ganz langsam den Dividenden-Schneeball ins Rollen bringen…Und vielleicht kann er irgendwann in die Fußstapfen von Maxi treten oder zumindest die Performance von Mini schlagen?