Die Angst siegt über die Gier an der Börse

20. Mai 2022 | Allgemein | Keine Kommentare

Nicht lange ist es her, da regierte die Gier an den Aktienmärkten dieser Welt. Aktuell scheint die Angst über die Gier zu siegen. Für viele „neue“ Marktteilnehmer, oftmals gelockt von Neobrokern, ein neues Phänomen. So ging es doch seit 2008 eigentlich nur bergauf. Ok, der Coronacrash. Vieles davon war aber nach wenigen Wochen schon wieder vergessen. Und für die Postcoronaneoinvestoren gabs danach nur goldene Zeiten. Aktuell schaut die Sachlage etwas anders aus.

Zunächst waren nur ehemals hoch bewertete Wachstumsaktien vom Crash betroffen. Shopify, Teladoc, PayPal nur einige klingende Namen welche zuletzt auch unter die Corona-Tiefs gefallen sind. Mittlerweile ist auch der breite Aktienmarkt betroffen. So sind auch die Maxis im Mai von einem Knick nach unten betroffen. Und das obwohl wir hier von defensiven Dividendentiteln sprechen. War der April mit einer Performance von +4,2% noch ein absolutes Highlight im Vergleich mit anderen Finfluencern, so ist es der Mai mit -2,7% zwar vielleicht auch noch, jedoch diesmal doch deutlich im Minus. YTD aber auch noch 6% im Plus.

Aber woher kommt die Angst gerade? Und lässt sie sich messen? Zumindest wird das versucht:

Der Fear and Greed Index – Angst und Gier

CNN aktualisiert mehrmals täglich den Fear and Greed Index auf seiner Homepage. Dieser hat eine Spannweite von 0 wie extremste Angst bis 100 wie extremste Gier. Stand 20.05.2022 steht dieser Index auf 11. Muss ich noch mehr sagen? Ja. Vor einem Monat lag der Wert bei 42 und vor nicht allzu langer Zeit im November 2021 bei 77. Somit im Bereich extremer Gier. Nach dem Höhenflug kommt der Fall? Langfristig möglicherweise nicht, kurzfristig sehr sicher. Siehe die obengenannten Beispiele.

Mit steigenden Kursen und steigenden Trendlinien entsteht Gier. Jeder will mitmachen. Der Nachbar tut es auch. Die Kurse steigen weiter. Die Anleger werden noch mutiger. Was der Nachbar kann, kann ich auch. Aus Mut wird Euphorie. Die Kurse steigen immer weiter. Jeder will dabei sein. Der Nachbar hat auch nochmals aufgestockt. Was soll schon schiefgehen? Plötzlich verlangsamt sich der Trend. Die ersten verkaufen. Noch keine Angst. Die Abverkäufe beschleunigen sich. Langsam kommt die Angst. Die Kurse fallen weiter. Extreme Angst. Und schließlich auch Pessimismus. Auch der Nachbar hat nun alle seine Aktien verkauft und den Verlust abgeschrieben. Doch dann steigen die Kurse und die Trendlinien….

Aber wie ermittelt sich nun dieser Fear and Greed Index?

Die Berechnung des Fear and Greed Index

Der F&G Index wird aus 7 Indikatoren ermittelt. Entscheidend ist jeweils wie weit die Indikatoren von einem Durchschnittswert abweichen. Alle Indikatoren werden auf einer Skala von 0 bis 100 betrachtet. Je höher der Wert desto höher die Gier. Am Ende werden alle 7 Indikatoren gleichgewichtet zusammengefügt und ergeben den Fear and Greed Index.

Die 7 Indikatoren sind:

- Put and Call Options

- Market Volatility

- Stock Price Strength

- Safe Haven Demand

- Market Momentum

- Stock Price Breadth

- Junk Bond Demand

Put and Call Options

Optionen sind Verträge die den Investoren das Recht geben das zugrundeliegende Produkt (ein Index, ein Aktie, Orangen,…) zu einem vereinbarten Preis an einem vereinbarten Tag zu kaufen oder verkaufen. Put-Optionen bieten das Recht zu verkaufen, Call-Optionen zu kaufen. Wenn das Verhältnis von Put zu Call Optionen steigt ist das normalerweise ein Zeichen, dass die Märkte nervöser werden.

Aktuell stehen wir bei 0,93 (Stand 20.05.2022) oder extremer Angst.

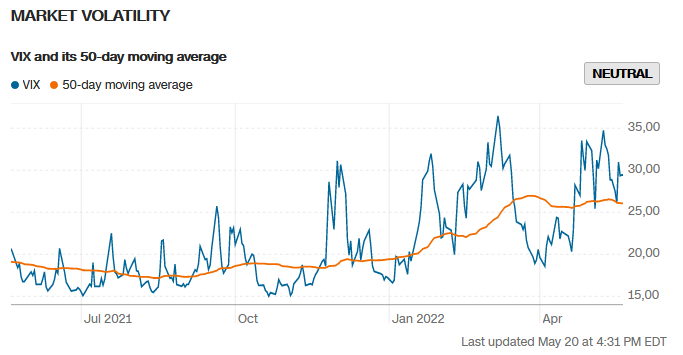

Market Volatility

Dieser Indikator misst die Volatilität des Marktes. Der international bekannteste Maßstab iser CBOE Volatility Index VIX. In Deutschland gibt es etwa den VDAX. Der VIX misst die erwartete Volatilität im S&P 500 Index über die kommenden 30 Tage. Er neigt dazu in Bullenmärkten niedrig zu sein und in Bärenmärkten hoch.

Aktuell stehen wir bei 29,43 (Stand 20.05.2022) und damit nur knapp über dem 50-Tagesmittel von 26,06, also neutral.

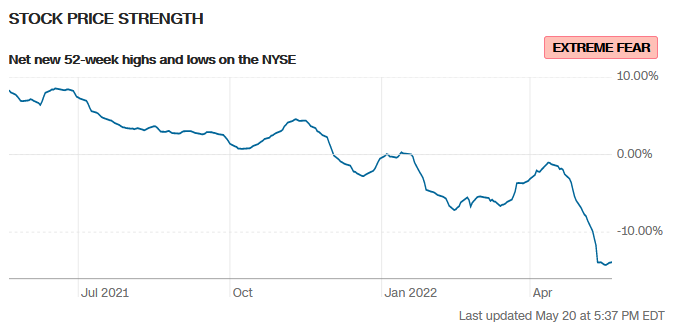

Stock Price Strength

Für eine Gesamtbetrachtung ist es auch wichtig wieviele Titel stark handeln im Vergleich zur Anzahl derer die zu kämpfen haben. Die Stock Price Strength vergleicht die Anzahl der Titel die an der NYSE am 52-Wochen-Hoch handeln mit den Titeln die am 52-Wochen-Tief handeln. Ein Überhang der Titel am Hoch signalisiert Gier.

Aktuell stehen wir bei -13,87% (Stand 20.05.2022) oder extremer Angst.

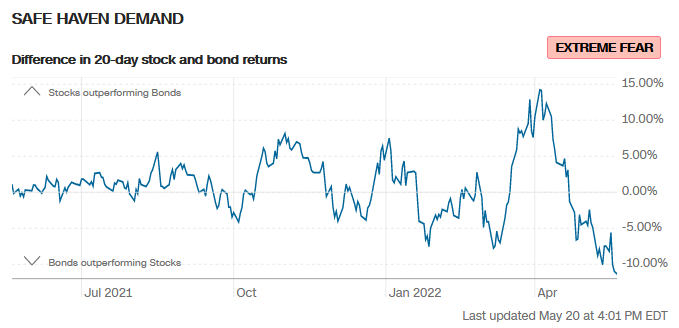

Save Haven Demand

Hier wird die Differenz in den Renditen von Aktien und Staatsanleihen in den letzten 20 Tagen verglichen. Langfristig bieten Aktien aufgrund des höheren Risikos auch höhere Renditen. Kurzfristig können aber Staatsanleihen Aktien auch outperformen. Staatsanleihen performen besser wenn die Märkte ängstlich sind.

Aktuell stehen wir bei -11,39% (Stand 20.05.2022) oder extremer Angst.

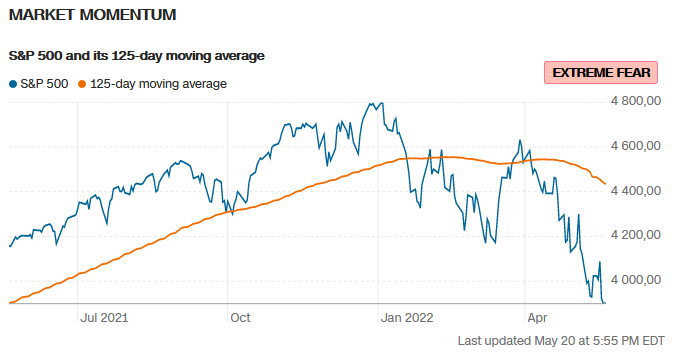

Market Momentum

Beim Market Momentum wird der Stand des S&P 500 im Vergleich zu seinem gleitenden 125-Tage-Schnitt verglichen. Liegt er darüber ist das ein Zeichen für positives Momentum und umgekehrt.

Aktuell stehen wir bei 3.901,36 (Stand 20.05.2022) im Vergleich zum Durchschnitt von 4.435,39 oder extremer Angst.

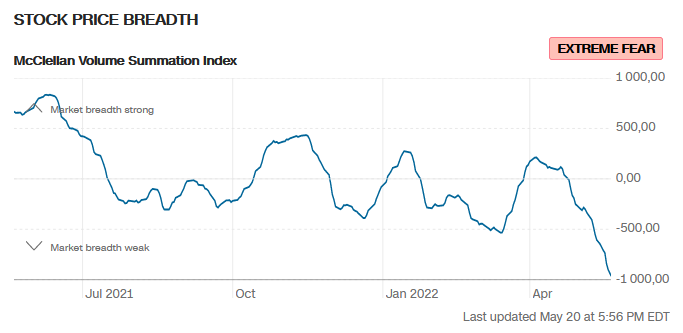

Stock Price Breadth

Der Markt besteht aus tausenden Aktien. Alle davon werden von Anlegern aktiv gekauft oder verkauft. der zugrundeliegende McClellan Volume Summation Index vergleicht Menge oder Volumen der Aktien welche an der NYSE steigen oder fallen. Niedrige oder negative Werte sind dabei ein Zeichen für einen Bärenmarkt.

Aktuell stehen wir bei -965,43 (Stand 20.05.2022) oder extremer Angst.

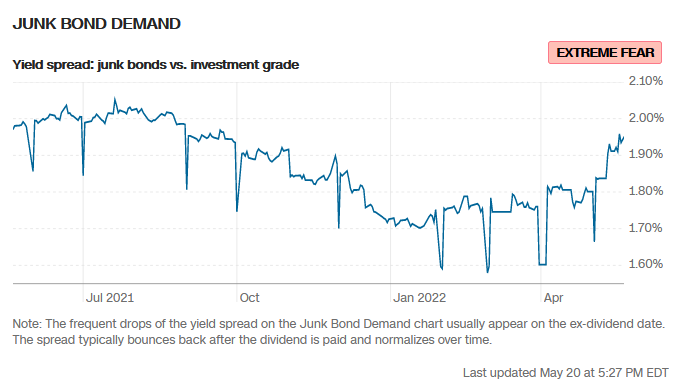

Junk Bond Demand

Junk Bonds sind riskanter als andere Anleihen. Die Renditen verringern sich wenn die Preise steigen. Wenn Anleger in Junk Bonds gehen, fallen also die Renditen. Somit deutet ein niedriger Spread zwischen den Renditen von Junk Bonds und sichereren Staatsanleihen darauf hin, dass Anleger mehr Risiko nehmen. Ein höherer Spread signalisiert Angst.

Aktuell stehen wir bei +1,95% (Stand 20.05.2022) oder extremer Angst.

Was machen wir daraus?

Das muss, wie immer, jeder für sich entscheiden. Oftmals werden Werte unter 20 als Anzeichen für eine baldige Bodenbildung gesehen. Ebenso werden Werte jenseits der 80 als Indikator für das Erreichen von Höhen betrachtet. Somit kann der Fear and Greed Index als ein Indikator für den Einstiegszeitpunkt dienen. Wobei man allerdings auch nie das große Ganze aus den Augen verlieren sollte: Time in the market beats timing der market. Außerdem sollte der aktuell sehr niedrige Wert auch nicht als Aufforderung verstanden werden alles wild zu kaufen. Wichtig ist dennoch ein Blick auf Qualitätsunternehmen mit starken Cashflows und stetigem Wachstum. Mit diesen lässt sich auch diese von Angst geprägte Phase an den Märkten bewältigen.

DivDad unterstützen

Du hast hier das ein oder andere gelernt oder wurdest zumindest gut unterhalten und möchtest mich nun gern unterstützen? Jeder Euro, der über diesen Link gesammelt wird, fließt direkt in den Auf- und Ausbau des Blogs.

Danke für deine Unterstützung und weiterhin viel Spaß auf DivDad!