Portfolio Snapshot 04/22 – Turbulenzen im April?

30. April 2022 | Allgemein | Keine Kommentare

Der Monat April ist heute also dran mit dem Snapshot 04/22. Ein Monat an der Börse so launisch wie das Wetter. Gegen Ende hin hat sich dann aber dennoch der Sonnenschein durchgesetzt (abgesehen vom Minicrash am letzten Abend). In Summe für alle unsere 3 begleiteten Porfolios ein Plus. Soviel kann vorweg genommen werden. Auch wenn die Verläufe durchaus unterschiedlich waren.

Portfolio Snapshot 04/22 – Mini

Wie bereits gewohnt, auch im April wieder der Start mit dem kleinen Minifolio unserer Familie Mini, die jeden Cent zusammenkratzt um einmal nach Amerika jetten zu können.

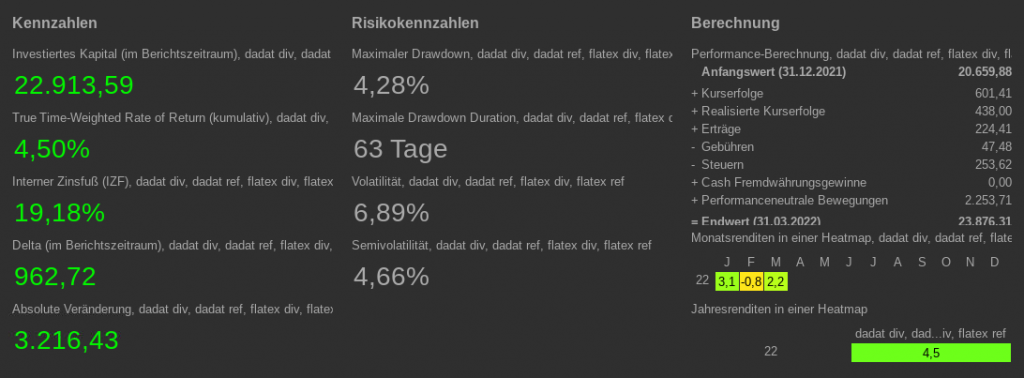

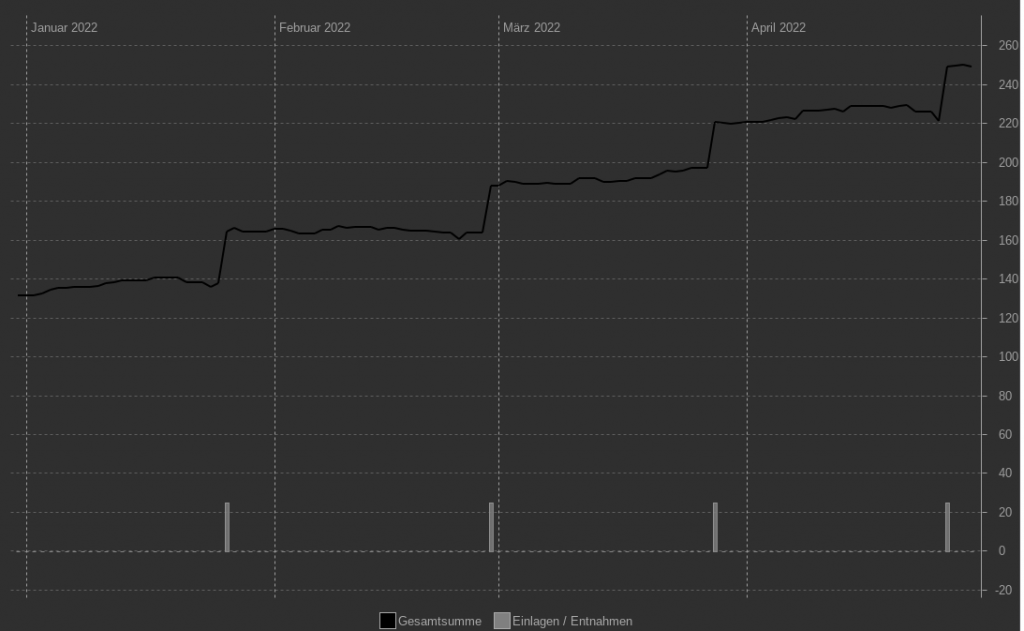

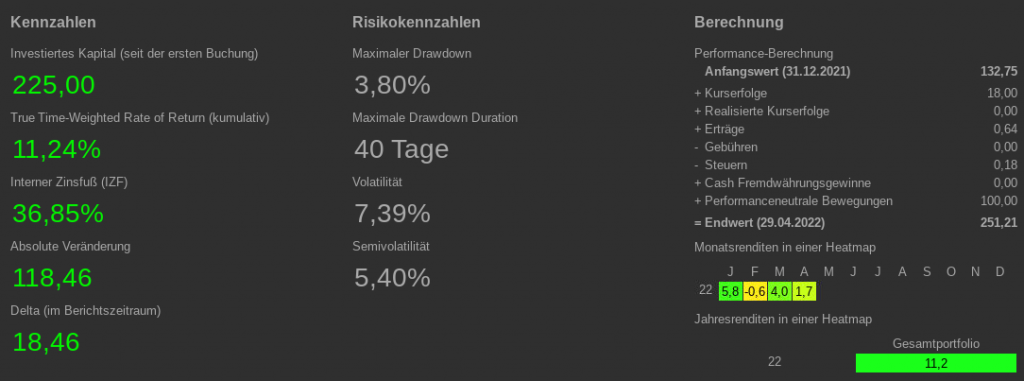

Durch die brave Einlage zum Monatsende hin, haben die Minis (natürlich) wieder ein neues Allzeithoch erreicht. Dieses lag bei EUR 252,19 am 28.04. Wenn man den zwischenzeitlichen Verlauf des Monats betrachtet, wäre aber sogar noch mehr drin gewesen.

Im April konnte immerhin eine Performance von 1,7% erreicht werden. Besser als der Februar aber auch deutlich schlechter als Jänner und März. In Summe steht das Jahr 2022 nunmehr bei 11,2% Performance und hätte somit eigentlich die Pflicht schon längst erfüllt. Die Kurserfolge belaufen sich mittlerweile auf EUR 18,- nach EUR 13,93 im Monat zuvor. Ja, EUR 4,07 sind absolut betrachtet nicht viel, aber für diesen kleinen Anlagebetrag doch mehr als toll. Und damit haben die Minis auch zum ersten Mal geschafft einen Monat „aufzuholen“. Ihr Minifolio liegt erstmals um mehr als den monatlichen Sparbetrag vorne.

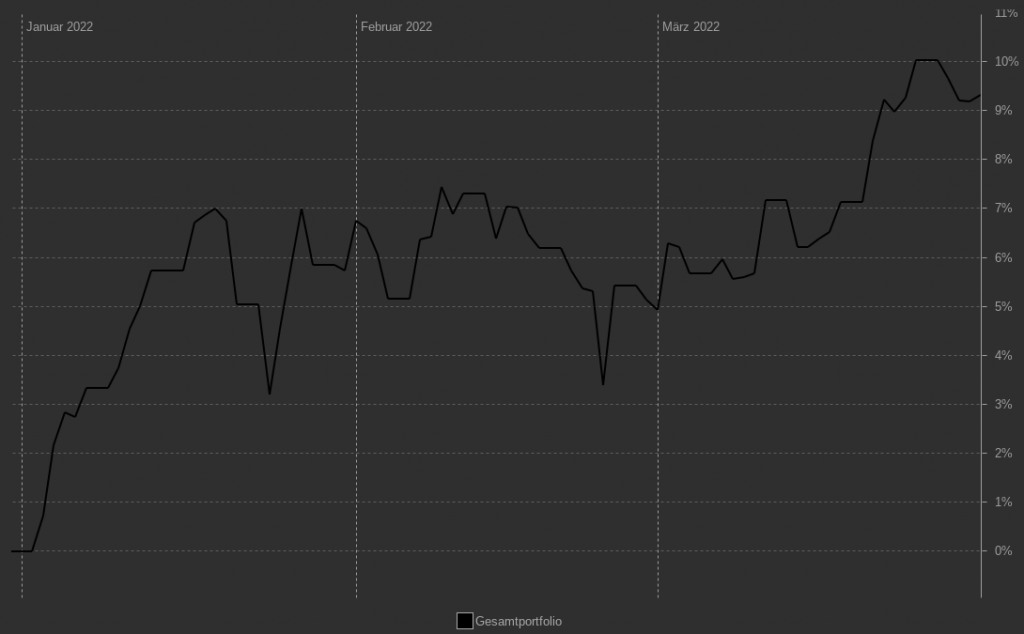

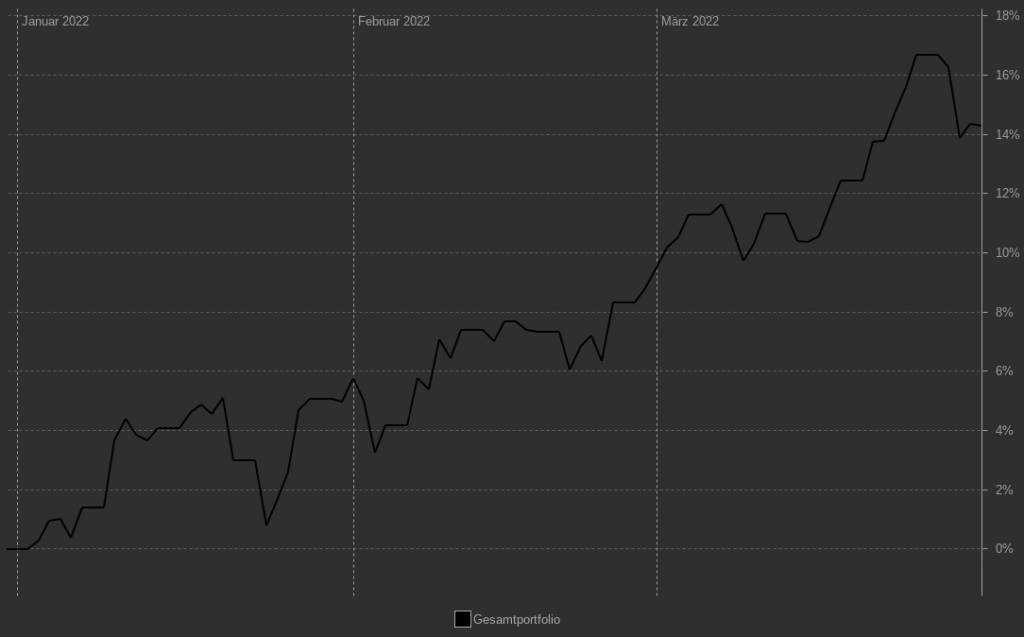

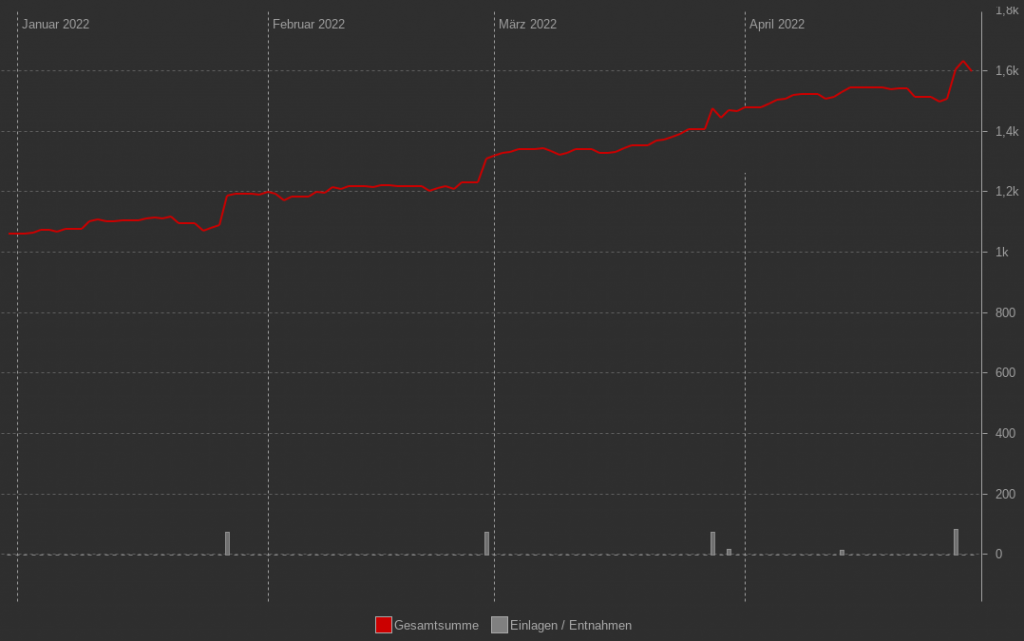

Im Performancediagramm sieht man den angesprochenen Buckel zur Monatsmitte noch deutlich besser. Insbesondere am 24.04. gings doch steil nach unten. In Summe aber noch immer ein toller Zwischenstand für die Minis. Seit Einrichtung des Minifolios liegen wir sogar schon bei 20,71% an Performance.

Ausschüttungen gab es vorerst keine, somit bleibt es bei den EUR 0,46 an Nettodividende und wir ersparen uns hier eine Grafik.

Portfolio Snapshot 04/22 – Midi

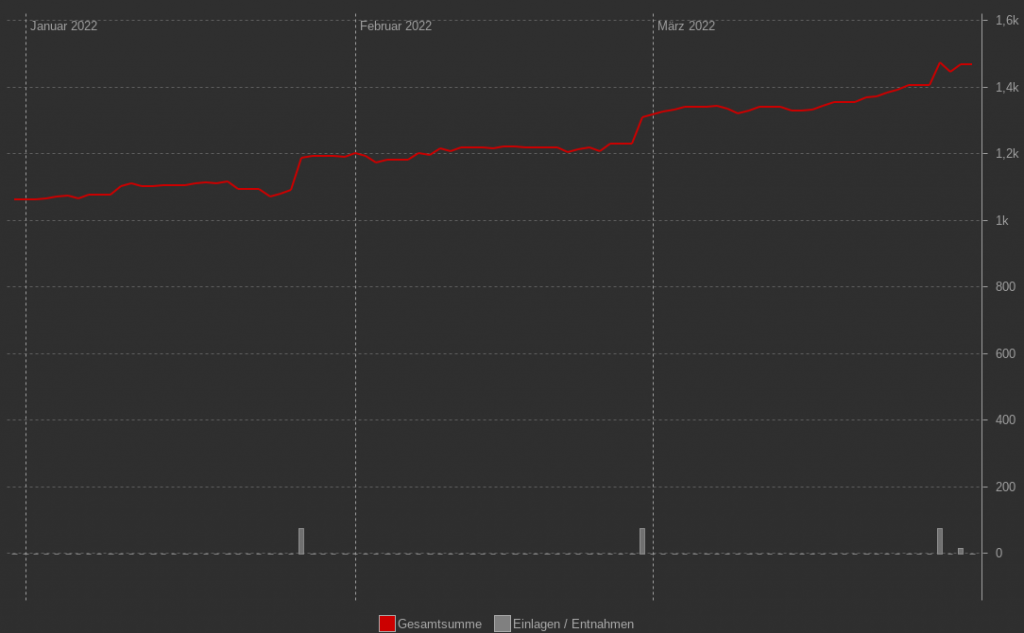

Im Midifolio geht es da ja schon um etwas mehr als nur einen Urlaub. Die Midis wollen ja ihrem Nachwuchs den Start in die Selbstständigkeit erleichtern und haben daher zeitig angefangen vorzusorgen. Bisher mit Erfolg. Nachdem erst im März die Grenze von EUR 1.400,- gefallen ist, konnte im April schon die Marke 1.600,- geknackt werden. Endstand EUR 1.612,27. Ein klein wenig dazu beigetragen hat auch die Erhöhung der monatlichen Sparrate auf EUR 85,-

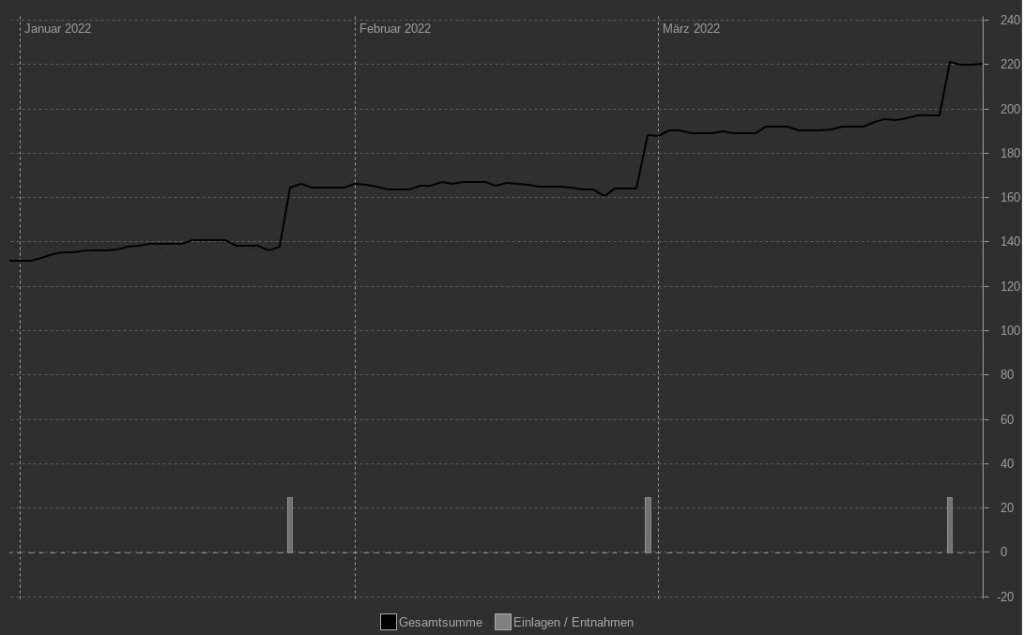

Dem aufmerksamen Leser werden die beiden kleinen Balken zu Einlagen aufgefallen sein. Diese betreffen sicher die größte Änderung im Midifolio im April 2022.

Es wurden nämlich die ETFs fast gänzlich umgeschichtet. Und um die Verkaufsspesen und Steuern zu ersetzen haben sich die Midis entschieden diese zum Wohle des Nachwuchses auszugleichen. Was ist aber passiert?

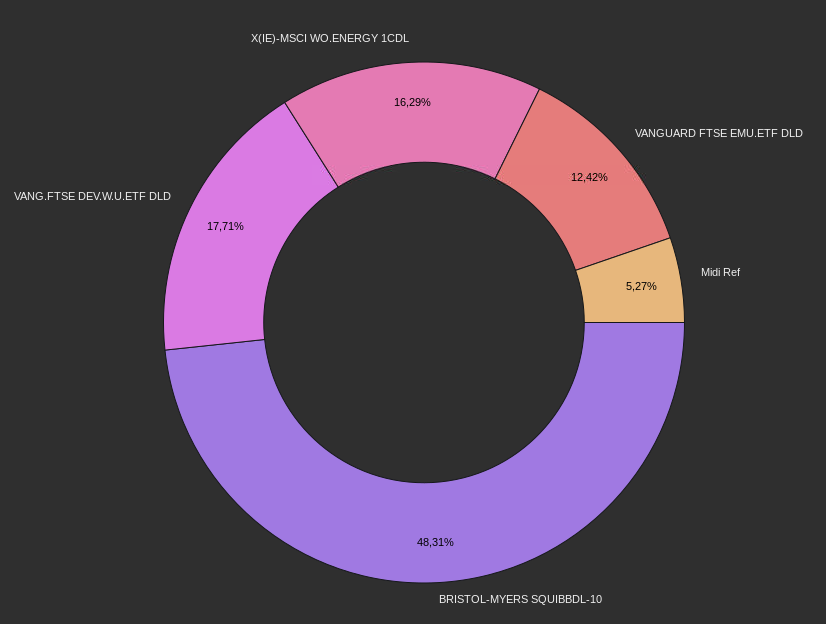

Zum einen wurden die Anfangsfehlkäufe endlich eliminiert. Einfach Lehrgeld welches zu bezahlen war. Zum anderen wurden die etwas eng gestreuten ETFs von VanEck und Amundi auch verkauft und schließlich ein Vanguard FTSE Developed World (WKN: A12CX1) und ein Vanguard FTSE Emerging Markets (WKN: A1JX51) ins Boot geholt. Diese wurden aus den Verkaufserlösen finanziert und etwa 60/40 Richtung Developed World gewichtet. Zusätzlich wird der monatliche Sparplan für den Developed World ETF nunmehr auf EUR 35,- lauten, statt wie bei den anderen beiden auf EUR 25,-.

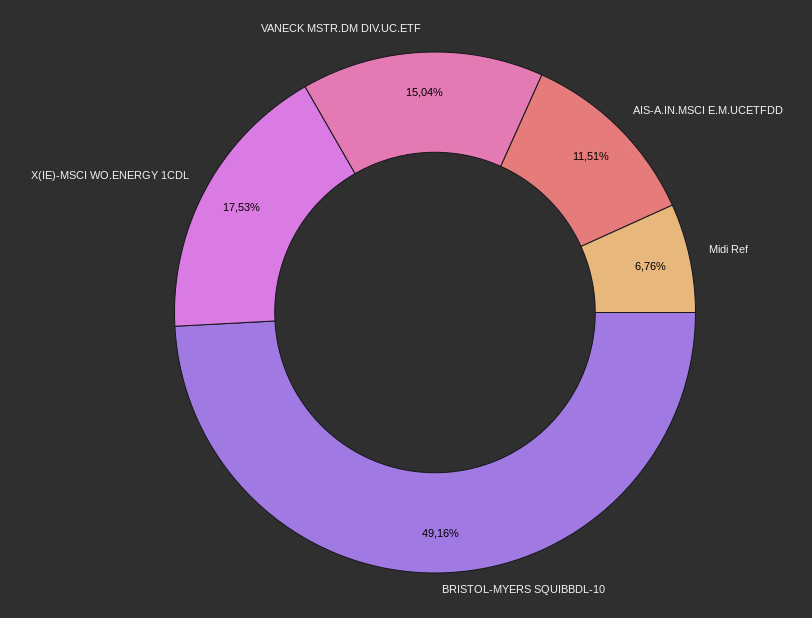

Somit ergibt sich zu Ende April folgendes Bild im Midifolio:

Die einsame Einzelaktie nimmt noch immer den Hauptanteil des Portfolios ein. Es ist den Midis durchaus bewusst, dass dies so nicht optimal ist, aber langfristig soll sich das Ganz zu einem sinnvollen Portfolio auswachsen. Die 3 ETFs werden ja weiter brav monatlich bespart. Zum Jahresende hin wird dann wieder ein Kauf einer Einzelaktie kommen. Bis dorthin werden sich die Verhältnisse aber noch deutlich in Richtung ETFs verschieben.

Aber wie hat sich das Ganze performancemäßig im April ausgewirkt. Kaum.

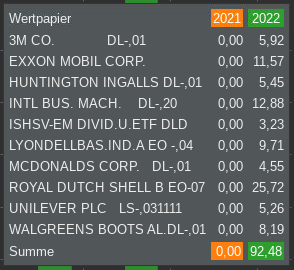

Satte EUR 46,25 an Kurserfolgen bedeuten im Jahresstand EUR 217,61. Gebühren und Steuern wurden extern nachgeschossen. Insgesamt ergibt das eine Performance von 2,2% für den Monat April und eine stattliche YTD-Performance von 16,9%. So dürfte es gerne weitergehen. Seit Beginn des Midifolio steht ein Delta von fast EUR 200,- zu Buche. Also beinahe 3 Monate aufgeholt.

Das Performancediagramm ähnelt im April dem Minifolio. Bei etwas höherer Volatilität.

Portfolio Snapshot 04/22 – Maxi

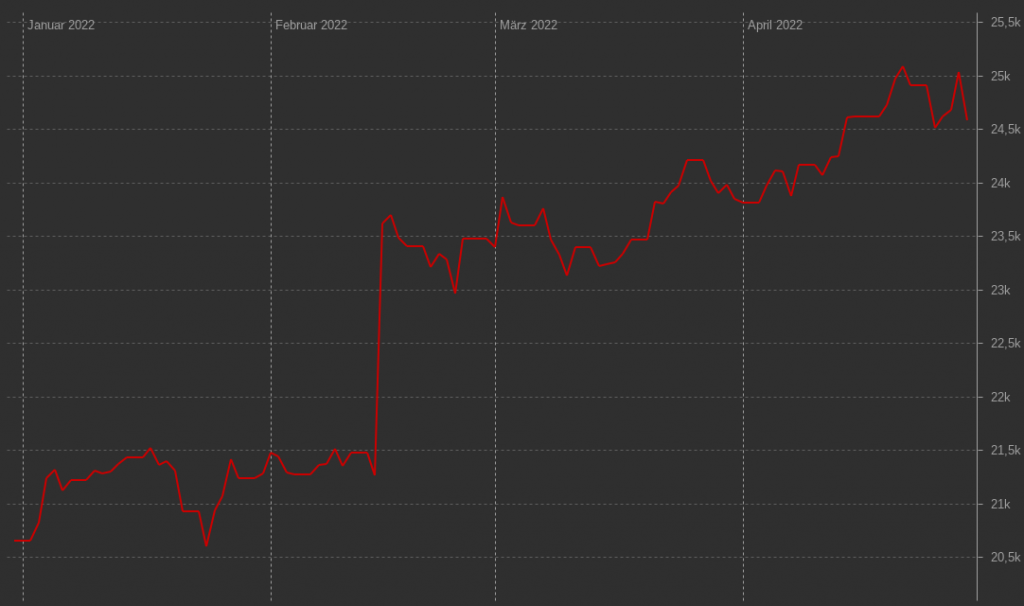

Zuletzt noch das Maxifolio. In absoluten Zahlen hat sich hier natürlich am meisten getan. Aber erstsmals in 2022 ist das Maxifolio auch das prozentuell erfolgreichste Portfolio.

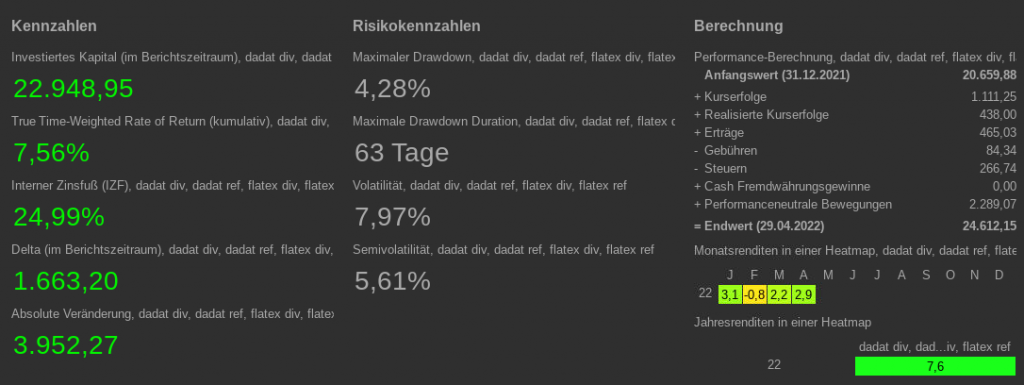

An insgesamt 3 Tagen wurde die Grenze von EUR 25.000,- überschritten. Und auch am letzten Tag sah es zunächst ganz gut aus. Warum der große Abverkauf ist aktuell noch unbekannt. Trotzdem hat sich das Maxifolio im April in Summe toll entwickelt.

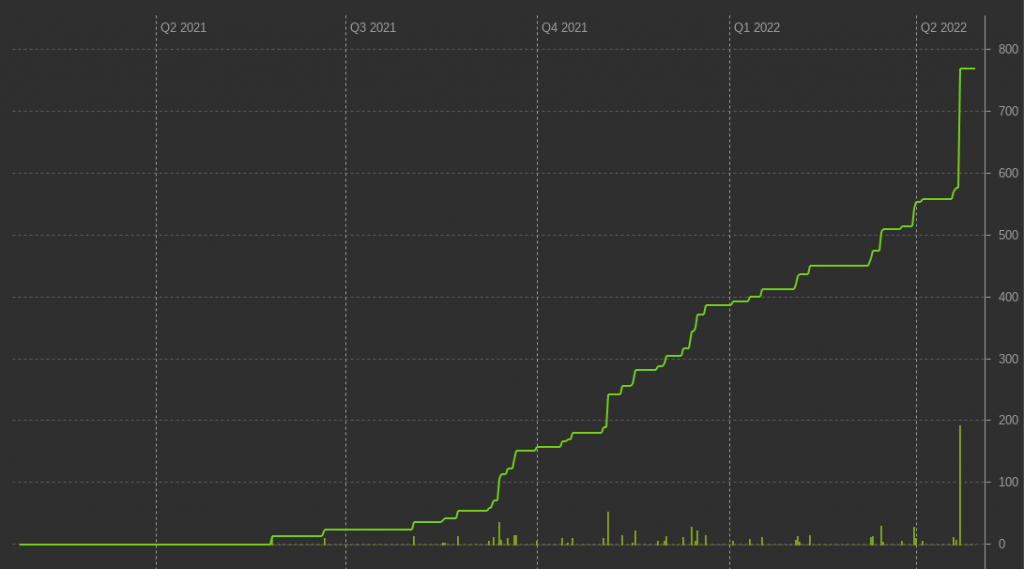

Um 2,9% ist das Depot alleine im April gewachsen. Mit 7,6% YTD hinkt Herr Maxi aber seinen Mitstreitern doch deutlich nach. Im Gesamtbild für 4 Monate aber auch ein sehr guter Wert, der immerhin EUR 1.111,25 an Kurserfolgen bedeutet.

Im Performancediagramm sehen wir, dass das Depot zwischenzeitlich schon an der 10%-Marke gekratzt hat.

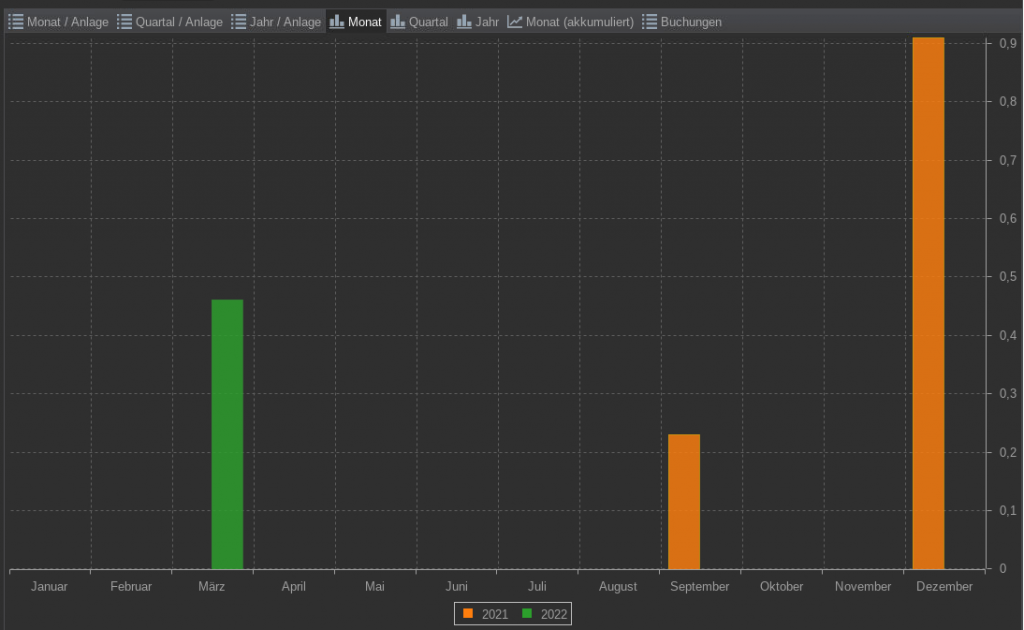

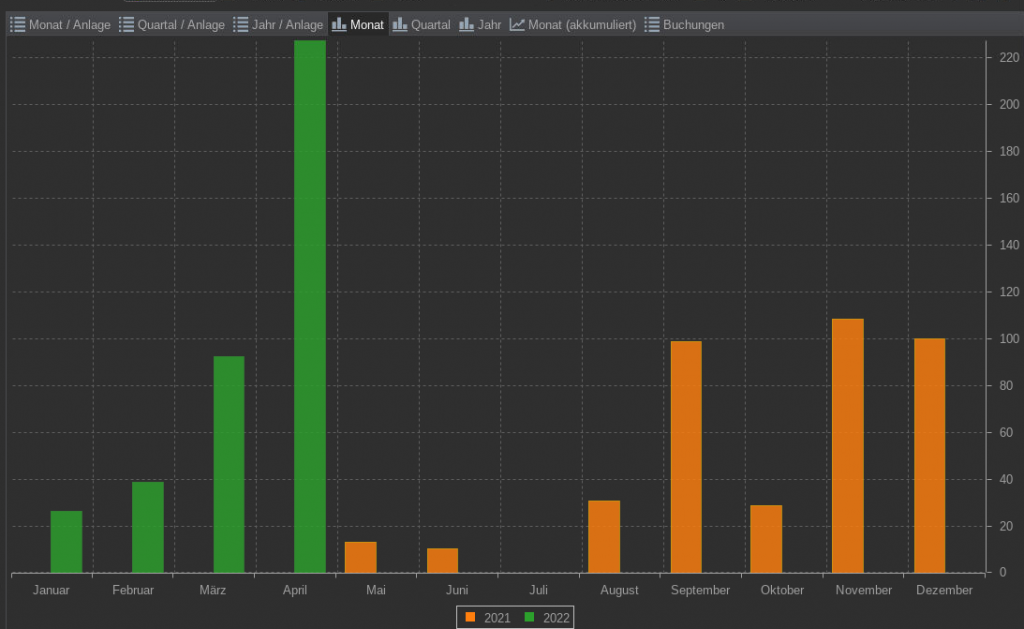

Beim Maxifolio aber natürlich besonders interessant, die Dividenden.

Nein, ihr habt nichts versäumt. Es gibt keinen Neuzugang mit satter Dividende. Der riesige Balken ergibt sich aus dem Spin-Off von Warner Brothers Discovery aus AT&T. Portfolio Performance empfiehlt dies als Dividende zu verbuchen und den selben Betrag dann als Kauf des Spin-Off-Titels zu verwenden. Daher sind leider EUR 192,92 von den EUR 227,56 an Dividende nur Schmerzengeld. Bleiben EUR 34,64 an echter Dividende. Wobei hier noch Altria fehlt. Die Dividende wurde bei Flatex noch nicht zugebucht. Wird dann halt den Mai verstärken.

So schaut nunmehr die Dividendenhistorie aus. Ganz glücklich ist Maxi mit der Darstellung nicht. Aber irgendwie sind die erhaltenen Anteile bei einem Spin-Off dann doch wieder wie eine Dividende. Im aktuellen Fall allerdings eine mit rasanterem Kursverlust als die Inflation hergibt…

DivDad unterstützen

Du hast hier das ein oder andere gelernt oder wurdest zumindest gut unterhalten und möchtest mich nun gern unterstützen? Jeder Euro, der über diesen Link gesammelt wird, fließt direkt in den Auf- und Ausbau des Blogs.

Danke für deine Unterstützung und weiterhin viel Spaß auf DivDad!