Maxi war ja der Auslöser dieses ganzen Projektes hier. Was hat ihn eigentlich zur Dividendenstrategie gebracht? Wie kam er auf die Dividendenstrategie? Und was ist eine Dividenenstrategie? Fragen über Fragen. Und im Folgenden wohl die eine oder andere Antwort.

Der Auslöser

Maxi hatte langsam so finanziell das Gröbste geregelt. Geregelt heißt nicht, dass er viel hatte. Geregelt heißt nur, dass kurzfristig keine ganz großen Anschaffungen absehbar waren. Langsam bildete sich also ein kleines, zartes Polster am Girokonto. Nur wusste Maxi schon damals um die Macht der Inflation. Und zu Beginn dieses Projektes lag diese noch mehr als deutlich unter dem jetzigen Stand. Motiviation des Ganzen war es also A) die Inflation zu schlagen und B) besser zu performen als die Verzinsung des langfristigen Kredites für das Eigenheim.

Die Inflation ist ein Thema das Jeden trifft. Die Kreditrate für das Eigenheim oder die Eigenwohnung auch viele. Klar war jedenfalls, das eine riskante „get rich quick“-Variante nicht gewählt wird. Das entspricht nicht Maxi’s Naturell und generell ist davon abzuraten. Die Chancen darauf stehen mehr als schlecht. Und in der Regel steht man am Ende mit weniger da als am Anfang.

Relativ schnell war klar, dass es sich irgendwie um den Aktienmarkt drehen wird und drehen muss. Aufgrund einiger kleinerer, weniger erfolgreicher, Vorerfahrungen war klar, dass die Investition in einzelne Wachstumstitel nicht gewünscht ist. Wie genau ist nicht mehr bekannt, aber irgendwie wurde Maxi dann eines Tages beim Wort „Dividende“ hellhörig…

Dividenden als „neue Zinsen“

So mancher, der in solchen Blogs verkehrt, wird von Dividenden als den „neuen Zinsen“ sicher schon gelesen haben. Und gleich vorweg. Nein, Dividenden sind keine Zinsen. Aber…

Ja, es gibt keine Garantie auf Dividenden. Bei Zinsen schaut das in 99,8% der Fälle anders aus. Wenn dir eine (renommierte (ok, das allein reicht auch nicht immer)) Bank Zinsen verspricht, wird sie diese auch gewähren. Nur sind wir jetzt in Europa seit vielen Jahren in einem derartigen Niedrigzinsumfeld, dass hiervon nichts Substanzielles erwartet werden kann. Bei 0,1%/p.a. abzüglich KESt bleibt einfach nix. Und dann noch die Inflation weg, ergibt ein Minus.

Bei Dividenden schaut die „Verzinsung“ allerdings etwas besser aus. Auch wenn die durchschnittliche Dividendenrendite im S&P 500 historisch kaum jemals so niedrig war als vor den letzten Korrekturen, lag sie dennoch im Schnitt bei 1,8%. Und damit deutlich über den Bankzinsen. Und 1,8% im Schnitt bedeutet auch, dass es da draußen Aktien mit deutlich mehr Dividende geben muss. Wie gesagt, für Dividenden gibt es keine Garantie. Als Beispiel aktuell etwa AT&T. Vor wenigen Jahren Shell. Aber mit vernünftiger Diversifizierung lässt sich der Ausfall einzelner Dividendenzahler abfedern.

Was ist möglich?

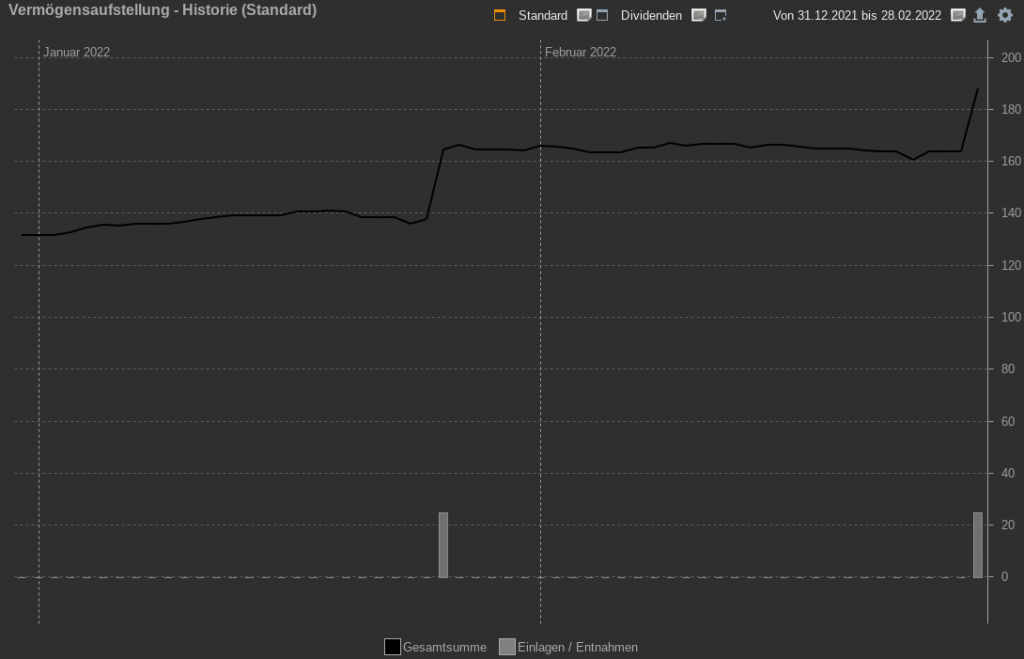

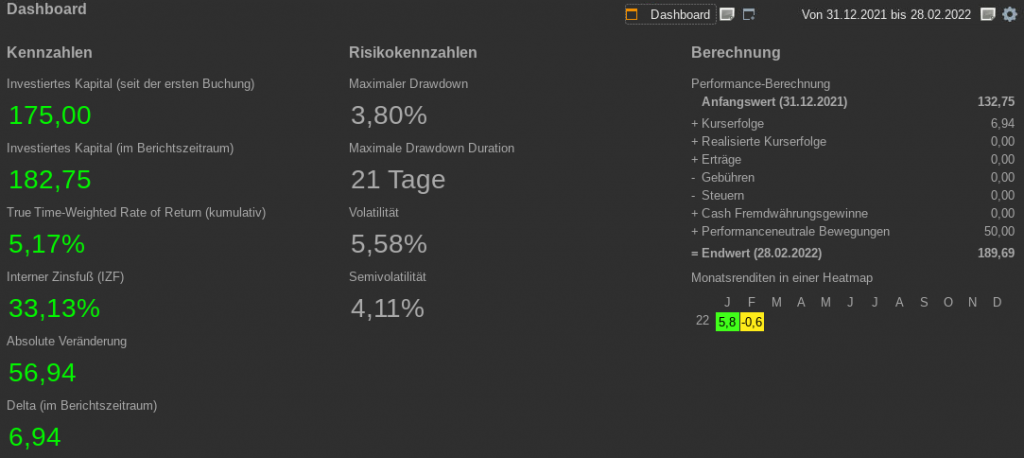

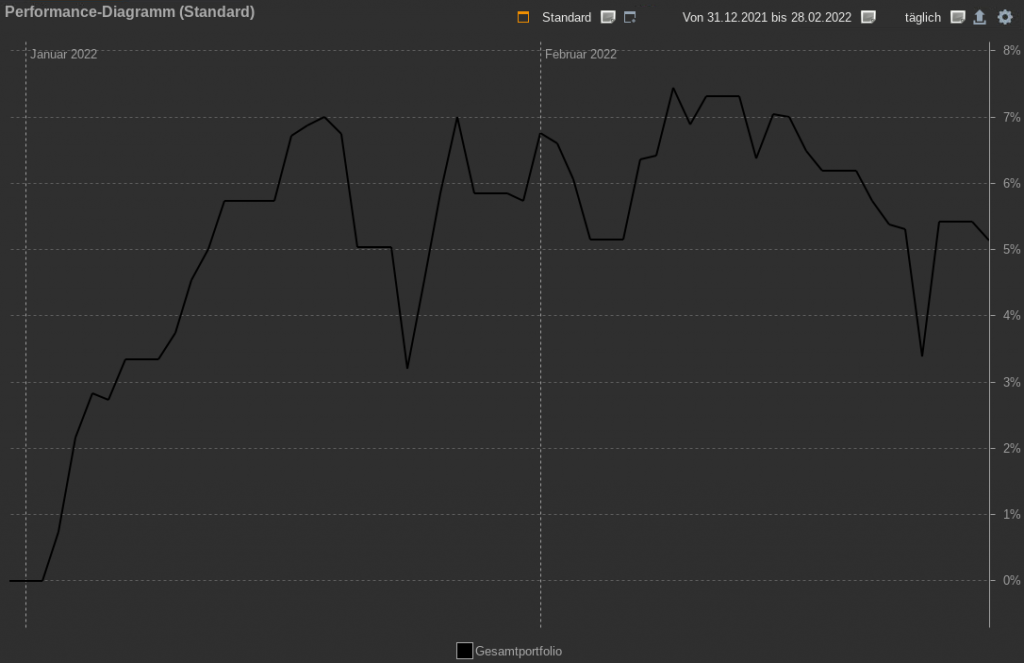

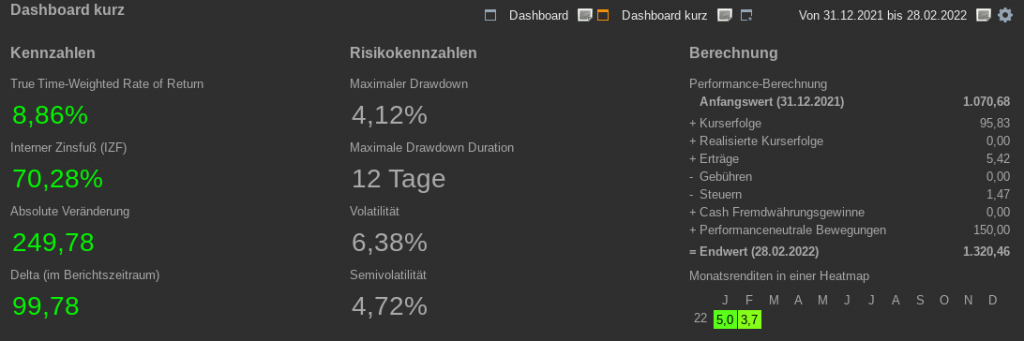

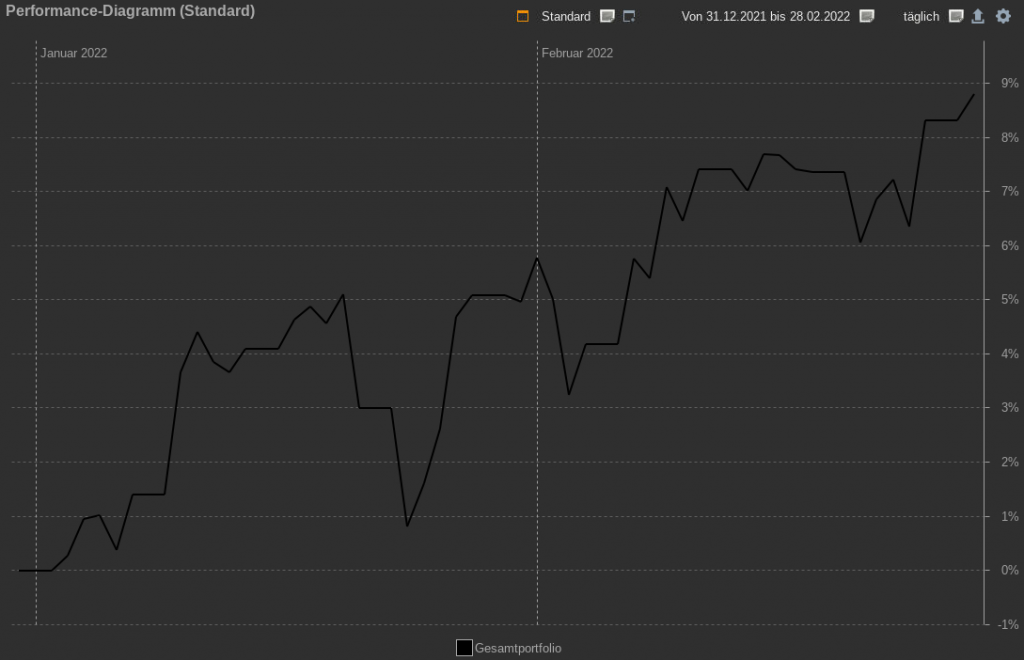

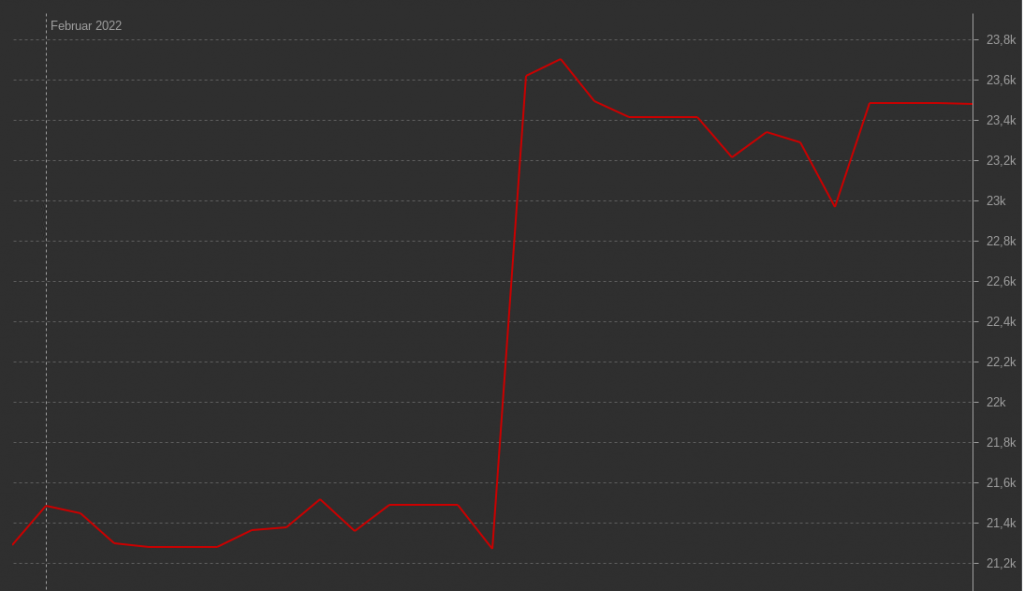

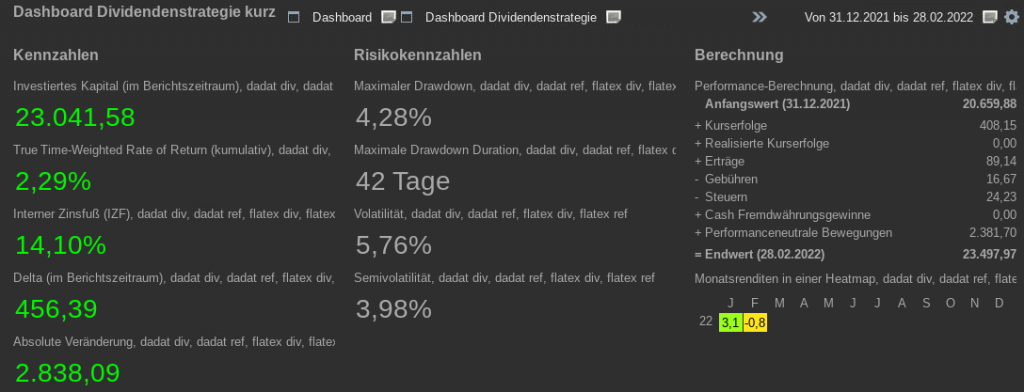

Mit einer durchdachten Dividendenstrategie lies sich in der Vergangenheit sogar der S&P 500 outperformen. Dazu ein nettes Passiveinkommen. Während so manche Quellen im Internet von einer Rendite jenseits der 4%/p.a. nach Steuern sprechen, hält auch Maxi dies in der aktuellen Zeit für schwer möglich. Tatsächlich erreicht sein Maxifolio nach Steuern etwa 3%. Natürlich ließe sich das, durch gezielte Investments deutlich steigern, jedoch zu Lasten des Wachstums. Und in der Ansparphase ist Wachstum wichtiger als Rendite.

Nur um das zu verdeutlichen. EUR 40.000 investiert und 3% Rendite nach Steuern bedeuten EUR 1.200 pro Jahr an Dividenden. Sind immerhin EUR 100 pro Monat. Füllt noch nicht die Pensionslücke, aber definitiv besser als nichts. EUR 160.000. Ein Betrag der vielleicht für viele erreichbar scheint, für manche nicht, würden EUR 4.800/p.a. oder EUR 400/p.m. bedeuten. Langsam wird es interessant. Und für den Großteil derer, die denken EUR 160.000 seien utopisch, sei gesagt: es geht! Davon abgesehen gibt es noch einen Effekt den wir hier heute nicht behandeln werden und der macht die 3% Rendite nach Steuern sehr, sehr erreichbar. Für alle die schon mal recherchieren wollen: Yield on Cost. Dazu zu einem späteren Zeitpunkt hier sicher mehr.

Was ist überhaupt eine Dividende?

Jetzt sprechen wir hier schon seit ein paar Absätzen über Dividenden. Und überhaupt dreht sich der gesamte Blog darum. Aber definiert haben wir das noch nie.

In einfachen Worten: Wenn du Aktien hältst, bist du an einem Unternehmen beteiligt. Die Dividende ist dann dein Anteil am Gewinn dieses Unternehmens. Denn Inhaber einer Aktie haben Anspruch auf eine Beteiligung am Bilanzgewinn. Dieser Anspruch entfällt nur dann, wenn in der Satzung oder einem Hauptversammlungsbeschluss eine andere Art der Gewinnverwendung vorgesehen wird. Darauf haben du und ich, als Miniinvestoren, de facto keinen Einfluss. Auch wenn wir an Hauptversammlungen teilnehmen und mitstimmen dürfen. Die Höhe der Dividende schlägt der Vorstand der Aktiengesellschaft der Hauptversammlung vor und diese beschließt durch einfache Mehrheit.

Um Anspruch auf die Dividende zu haben, musst du am Tag vor dem sogenannten Ex-Tag die Aktie halten. Dann erhältst du am Ausgabetag deine Dividende je Aktie. Dabei gibt es leider einen kleinen Haken. Da das Unternehmen einen Teil seines Vermögens an die Aktionäre ausschüttet, verringert sich der Wert des Unternehmens in diesem Moment um den ausgezahlten Betrag. Am Börsenkurs bedeutet das, dass der Kurs in der Theorie um eben diesen Dividendenabschlag sinkt.

Wann gibt es Dividende?

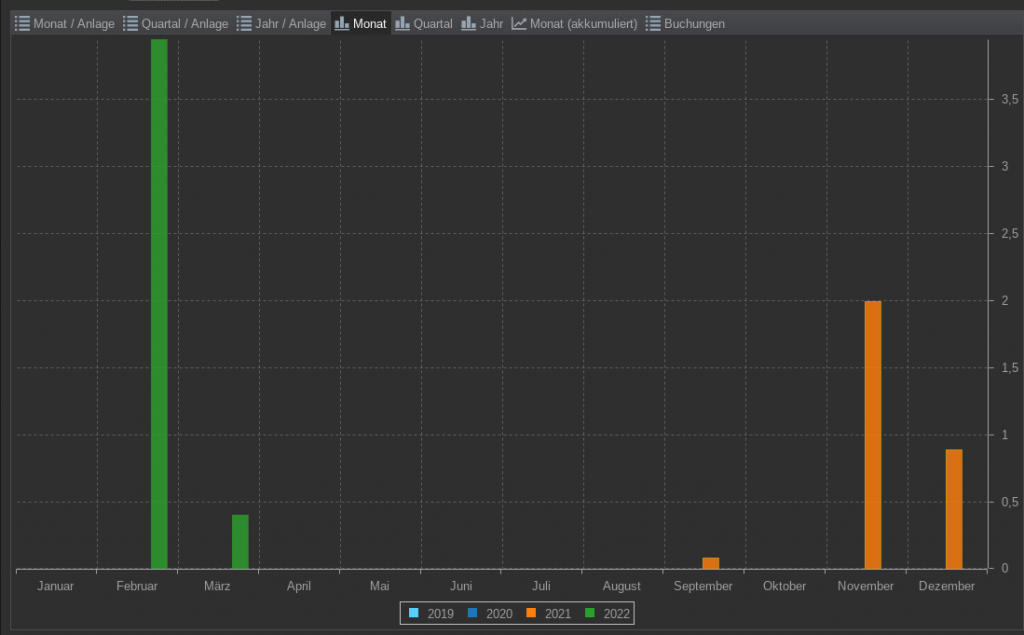

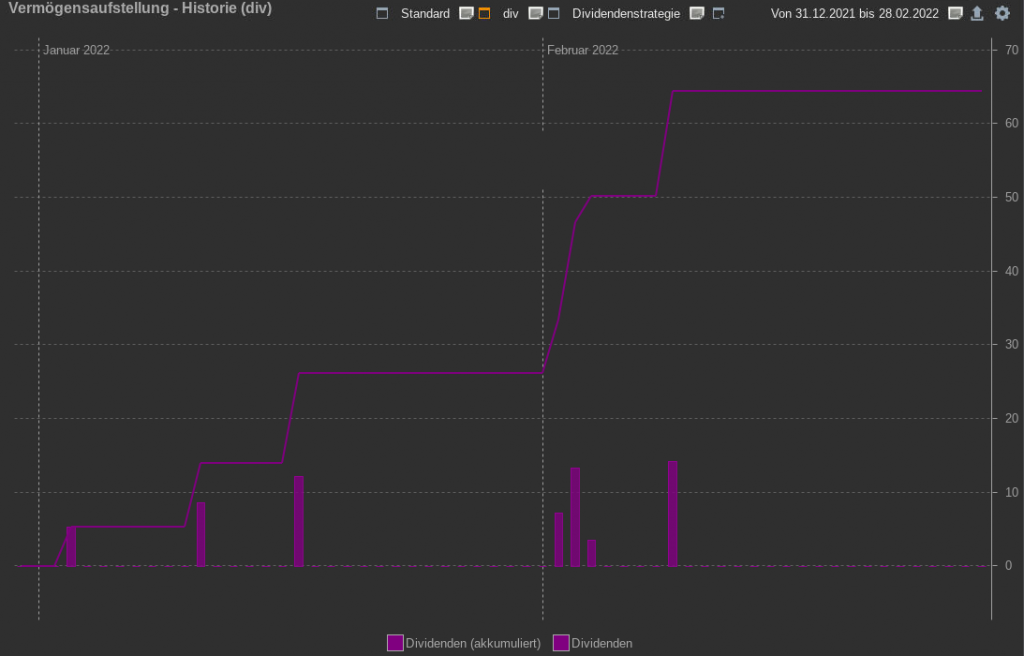

Wenn wir schon von Dividenden sprechen, wäre es auch ganz nett zu wissen, wann es denn Dividende gibt bei der Dividendenstrategie. Grob ausgedrückt: das hängt vom Sitz der Aktiengesellschaft ab. Es gibt hier zwar keine allgemeingültige Regel oder gar Gesetze, aber gelebte Gepflogenheiten. In Kontinentaleuropa ist es also meist üblich, dass AGs ihre Hauptversammlungen nach der Vorlage der Vorjahresbilanz abhalten und kurz darauf ausschütten. Das hat zur Folge, dass viele Ausschüttungen im Zeitraum zwischen März und Juni erfolgen. Abweichungen ergeben sich meist nur bei abweichenden Geschäftsjahren.

Insbesondere in den USA ist es aber üblich, dass Dividenden quartalsweise ausbezahlt werden. Sogar monatliche Auszahlung sind nicht möglich. Das hat den Vorteil, dass der Cashflow regelmäßiger ist und man auch bei kürzeren Investments in den Genuss von Dividenden kommt. Je nach Broker können diese häufigen Auszahlungen in Österreich aber auch teuer werden. Faltex verrechnet etwa bei einer Dividenden ab EUR 15 eine Gebühr von EUR 5,90.

Zahlen alle Aktiengesellschaften Dividende?

Nein. Insbesondere Wachstumsunternehmen im Technologie- und Biotechnologiesektor verzichten häufig auf Auszahlungen und investieren stattdessen lieber in Forschung und Entwicklung. Andere Unternehmen schütten einfach um den Anforderungen genüge zu tragen einen kleinen Teil aus und verwenden den Rest etwa zur Produktentwicklung. Das kann für Aktionäre durchaus positiv sein. So können Unternehmen Wettbewerbsvorteile erhalten oder ausbauen oder schneller Marktanteile gewinnen. Mit steigendem Alter des Unternehmens geht dann sehr oft auch eine Reifung einher, die schließlich zu mehr Ausschüttungen führt.

Aktienrückkäufe als Spielverderber?

Wir wollen hier von Dividenden leben. Oder zumindes mit Dividenden besser leben. Also sind Aktien-Rückkaufprogramme Spielverderber? Ja und nein. Bei Aktien-Rückkaufprogrammen kaufen Unternehmen ihre eignen Aktien im Markt zurück. Dadurch verringert sich die Zahl der insgesamt ausgegebenen Aktien und jede Aktie wird mehr wert. Bei der Dividendenstrategie hilft uns das direkt leider nicht. Auf Vermögenssicht meist wohl. Aktienrückkäufe üben meist auch einen stabilisierenden Effekt auf den Aktien kurs auf und stimulieren zusätzliche Nachfrage.

Wie berechne ich nun die Dividendenrendite?

Viele würden jetzt sagen: „Gar nicht“. Ja, so ziemlich jedes Finanzportal erledigt das mittlerweile für einen und nennt Dividendenrendite oder dividend yield. Es schadet aber sicher nicht zu wissen wie diese berechnet wird. Das geht auch ganz einfach:

Dividendenrendite = (Dividende / Aktienkurs) * 100

Sie sagt also aus wieviel Prozent des aktuellen Kurswertes an die Aktionäre ausgeschüttet wird. Diese Normierung ermöglich dann auch einen Vergleich zwischen verschiedenen Unternehmen. Die Höhe allein sagt allerdings noch nichts über die Attraktivität aus.

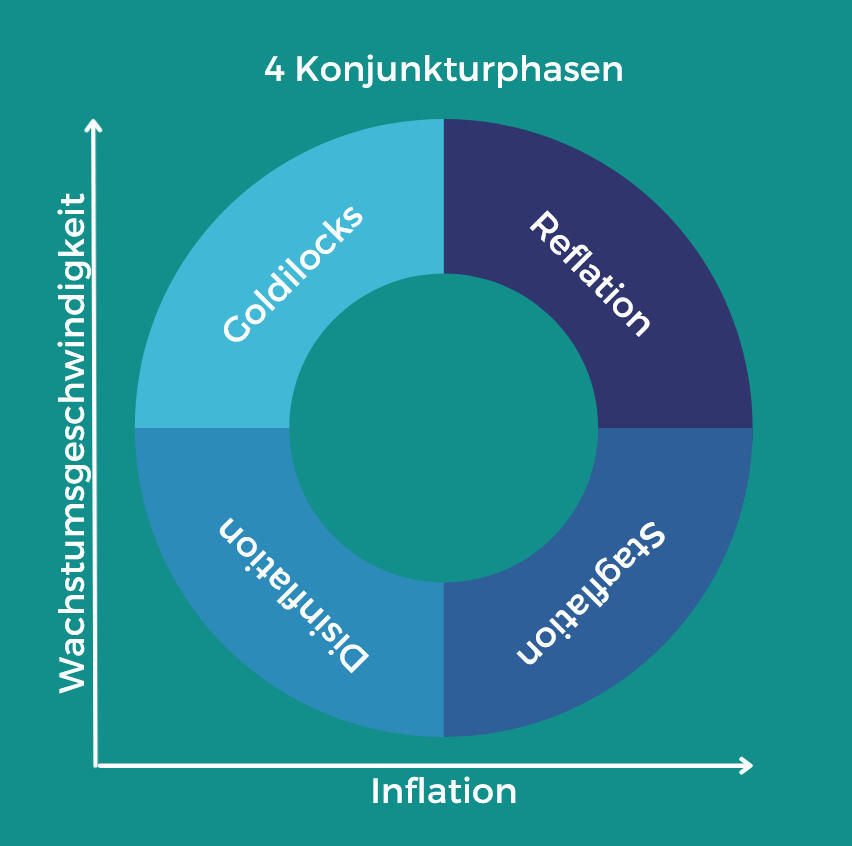

Wie funktioniert eine Dividendenstrategie?

Als Dividendenstrategie wird eine Anlagestrategie bezeichnet, die gezielt auf Aktien mit vergleichsweise hohen Dividenden setzt. Dabei ist die Dividendenrendite das entscheidende Auswahl-Kriterium. Anleger erhoffen sich stabile Erträge die von konstant hohen Dividenden und weniger von volatilen Kursentwicklungen bestimmt werden. Das „Zins-Element“ spielt also eine wichtigere Rolle als bei anderen Aktienstrategien.

Außerdem stehen vor allem Großkonzerne mit stabil hohen Ausschüttungen in der Regel auch wirtschaftlich gut da und sind weniger pleitegefährdet als kleinere und mittlere Unternehmen mit geringen oder schwankenden Dividenden. Steigt die Dividendenrendite eines Unternehmens z.B. durch einen Rückgang des Börsenkurses überdurchschnittlich an, so zeigt dies eine mögliche Unterbewertung an. Eine Selektion nach den höchsten Dividendenrenditen fungiert so als Filter, um vergleichsweise unterbewertete Aktien zu finden.

Welche Dividendenstrategien gibt es?

Dazu in einem weitern Blogeintrag mehr… 😉

Du hast hier das ein oder andere gelernt oder wurdest zumindest gut unterhalten und möchtest mich nun gern unterstützen? Jeder Euro, der über diesen Link gesammelt wird, fließt direkt in den Auf- und Ausbau des Blogs. Auch würde ich mich freuen wenn du mir auf Instagram oder Facebook folgst.

Danke für deine Unterstützung und weiterhin viel Spaß auf DivDad!